Desde o último dia 15 de março, mais de 10 milhões de brasileiros de todas as regiões do país já enviaram a declaração do Imposto de Renda para pessoa física. Quem ainda não enviou, precisa atentar para os prazos, porque a janela de envio seguirá aberta até o dia 31 de maio deste ano.

Mas isso também vale para os Microempreendedores individuais? De acordo com informações oficiais da Receita Federal, a resposta é sim. Os MEIs também precisam declarar o Imposto de Renda, mas apenas quando registrarem um rendimento anual que ultrapasse a marca dos R$ 30.639.

Para cumprir a obrigação com a Receita Federal, o MEI deve preencher anualmente a Declaração Anual Simplificada Para o Microempreendedor individual. Mas os rendimentos da empresa também devem ser incluídos na declaração da pessoa física quando o lucro passa do teto exigido.

Na prática, isso significa afirmar que o simples fato de ser um MEI não obriga a pessoa a ter que declarar o Imposto de Renda. O que o cidadão deve atentar é para o seu rendimento, seja ele obtido pela sua pequena empresa, ou não.

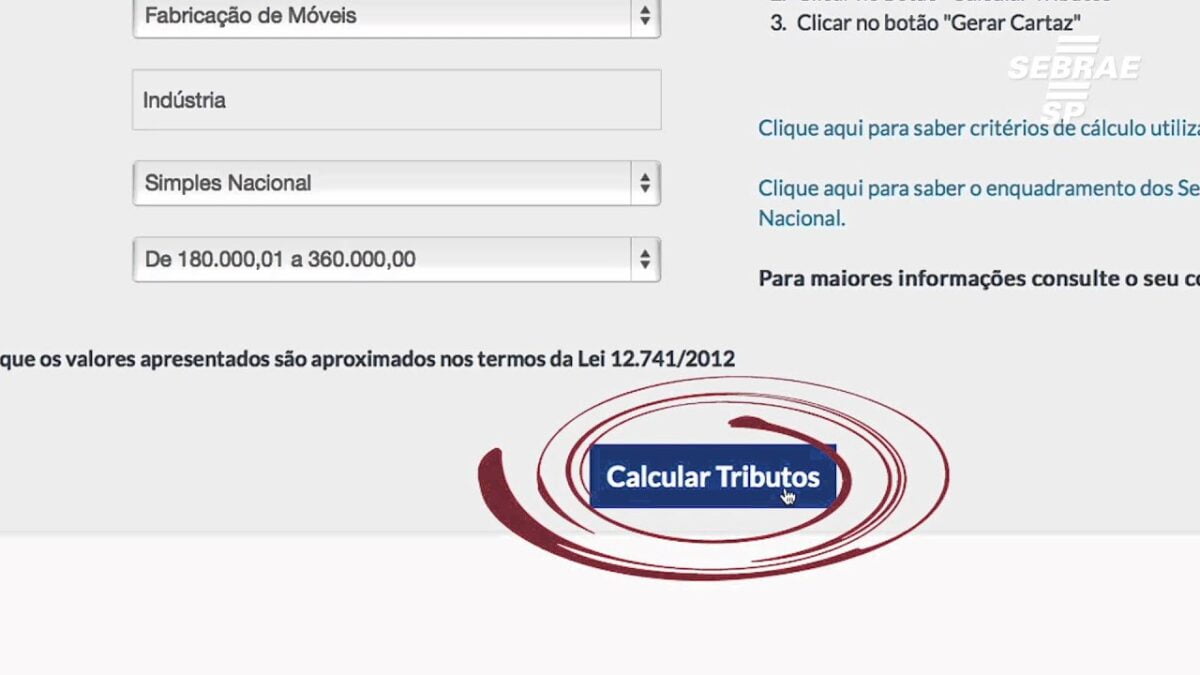

Calculadora do MEI

Saber se você está dentro do grupo de pessoas que precisam declarar o Imposto de Renda nem sempre é fácil, justamente porque a conta não é muito simples de ser realizada. Por isso, uma dica importante é usar a calculadora do MEI desenvolvida pelo Sebrae.

Por esta ferramenta, o cidadão vai precisar inserir o faturamento de acordo com o seu negócio, e também as despesas como mercadorias, água, luz e aluguel. O resultado da conta vai mostrar o lucro bruto, e também o lucro tributável, que é o que mais importa para a Receita Federal.

Quem precisa declarar o Imposto de Renda

Tomando como base os dados da própria Receita Federal, listamos abaixo as pessoas que precisam declarar o Imposto de Renda neste ano de 2024. Em resumo, precisa declarar o cidadão que:

- Recebeu rendimentos tributáveis acima do limite a ser estipulado pela Receita, o que inclui salário, aposentadoria e pensão do INSS ou de órgãos públicos; em anos anteriores, o limite utilizado foi a partir de R$ 28.559,70;

- Recebeu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte (como rendimento de poupança ou FGTS) acima de R$ 40 mil;

- Teve ganho de capital (ou seja, lucro) na alienação (transferência de propriedade) de bens ou direitos sujeitos à incidência do imposto; é o caso, por exemplo, da venda de carro com valor maior do que o pago na compra;

- Teve isenção do IR sobre o ganho de capital na venda de imóveis residenciais, seguida de aquisição de outro imóvel residencial no prazo de 180 dias;

- Realizou vendas na Bolsa de Valores que, no total, superaram R$ 40 mil, inclusive se isentas. E quem obteve lucro com a venda de ações, sujeito à incidência do imposto. Valores até R$ 20 mil são isentos;

- Tinha, em 31 de dezembro, posse ou propriedade de bens ou direitos, inclusive terra nua, acima de R$ 300 mil;

- Obteve receita bruta na atividade rural em valor superior a R$ 142.798,50;

- Quer compensar prejuízos da atividade rural de 2023 ou anos anteriores;

- Passou a morar no Brasil em 2023 e encontrava-se nessa condição em 31 de dezembro.

A restituição do Imposto de Renda

A Receita Federal, aliás, já divulgou o calendário completo dos pagamentos dos cinco lotes da restituição do Imposto de Renda. Os valores serão depositados na mesma conta que for informada pelo contribuinte no momento da declaração do IR.

As pessoas que optarem por receber a restituição através do Pix, também devem receber o lote na mesma chave que for informada no processo da declaração.

Abaixo, você pode conferir o calendário completo de pagamentos da restituição do Imposto de Renda para este ano de 2024:

- 1º lote: 31 de maio;

- 2º lote: 28 de junho;

- 3º lote: 31 de julho;

- 4º lote: 30 de agosto;

- 5º lote: 30 de setembro.