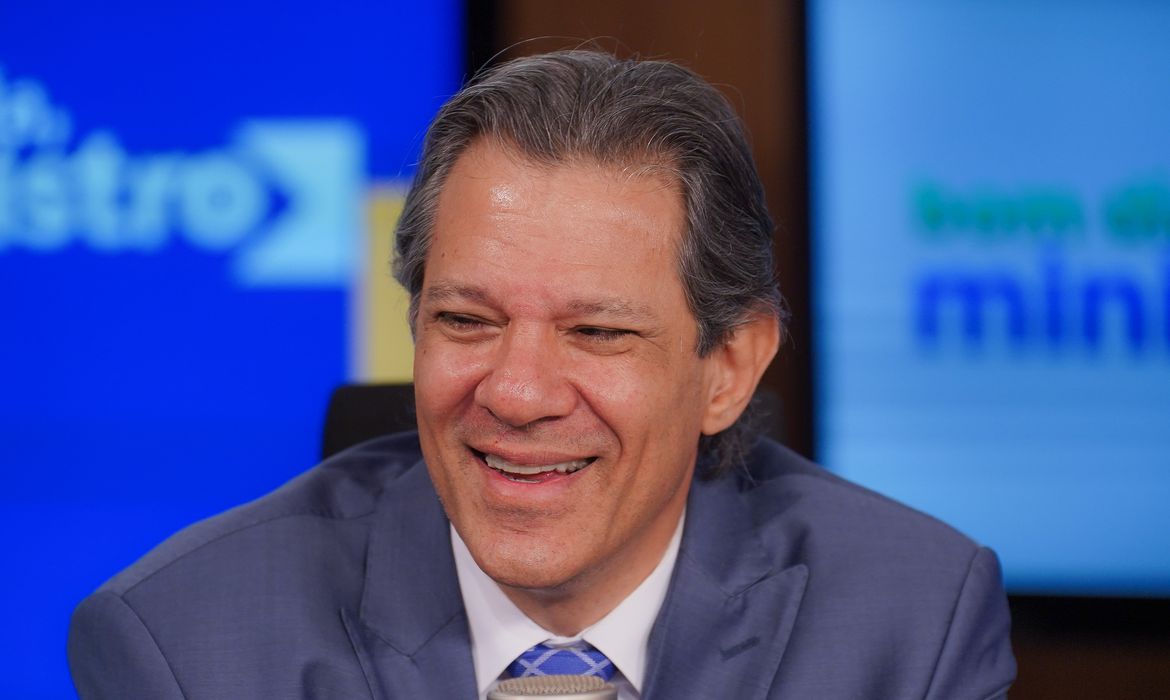

Vários presidentes das principais instituições financeiras privadas do país afirmaram recentemente que a política sobre a economia desse terceiro mandato de Lula (PT), em 2023, está na direção certa. A princípio, os bancos têm elogiado principalmente o ministro da Fazenda, Fernando Haddad (PT), e a sua atuação junto à pasta.

Entre as ações do Governo Federal, elogiadas pelos presidentes dos bancos privados, podemos destacar a movimentação acerca do arcabouço fiscal e da Reforma Tributária. Ao que parece, há um otimismo em relação a estas questões, tendo em vista que deverão trazer um maior desenvolvimento da economia.

Entretanto, alguns setores da sociedade não concordam que estas ações do Governo Federal possam realmente trazer maiores benefícios. Todavia, muitas instituições financeiras são contrárias às alterações relacionadas às propostas do Palácio do Planalto para a segunda etapa da Reforma Tributária, por exemplo.

Deve-se observar que a Reforma Tributária irá atingir os impostos sobre a renda. Além disso, os juros básicos da economia ainda estão altos, o que pode frear a atividade econômica no segundo semestre de 2023. Mesmo assim, as instituições financeiras privadas do país têm elogiado a atuação do Governo Federal.

Economia nacional

Dessa maneira, para os presidentes de algumas destas instituições financeiras, o Banco Central teve a atitude correta de aumentar a taxa de juros, Selic, no ano de 2021. Neste momento, algumas autoridades monetárias de outros países estavam em dúvidas se aumentavam ou não seus juros, já que essa ação trava a economia.

Com um recuo da pressão inflacionária, observado no primeiro semestre deste ano, o Banco Central encontrou um espaço para a redução da taxa Selic. O cenário otimista da economia, de acordo com os bancos, se deve à atuação em conjunto realizada pelo Ministério da Fazenda de Fernando Haddad e o Banco Central.

Em síntese, foram criadas as condições necessárias para que a taxa Selic recuasse, passando de 13,75% ao ano, para 13,25%. De certa forma, tanto o Ministério da Fazenda quanto o Banco Central tomaram as suas decisões observando o longo prazo, para atuar diretamente no desenvolvimento da economia para 2023.

Muitos bancos dizem que com a redução da taxa Selic, e a expectativa de que o recuo dos juros continuem no decorrer do ano, se caracteriza como um afrouxamento monetário. Isso pode permitir que haja um ambiente mais propício para os negócios no país e um maior desenvolvimento da economia.

Economia nacional e as instituições financeiras

Segundo alguns bancos privados, houve um aumento da demanda por crédito, principalmente em relação a grandes e médias empresas. De fato, elas ficaram afastadas do mercado financeiro no início deste ano, por conta de uma taxa Selic alta, e do mercado brasileiro que apresentava um recuo em suas atividades.

Analogamente, a estimativa é a de que o segundo semestre de 2023 traga boas notícias para a economia do país. O fato de que o Banco Central reduziu os juros anima bastante o mercado, e as estimativas dos agentes econômicos indicam um maior otimismo. Já no mês de julho houve um aumento das empresas solicitando mais crédito.

Enfim, espera-se que haja um aumento das operações de mercado de capitais. Para as instituições financeiras essa é uma boa notícia. Isso se deve ao fato de que no primeiro semestre deste ano houve um recuo na receita dos bancos de investimento, com uma redução expressiva das emissões, como a renda variável.

O mercado financeiro espera para o segundo semestre uma maior atividade no mercado de capitais, que apresentou uma redução no início de 2023. Por essa razão, houve uma perda da receita dos bancos, principalmente sobre a assessoria financeira, e a administração de fundos, influenciando na economia brasileira.

Juros sobre capital próprio

É preciso salientar que as instituições financeiras são contra a decisão do Governo Federal de acabar com os Juros Sobre Capital Próprio (JCP). Através desse mecanismo, é possível distribuir os resultados das empresas deduzindo o valor relativo à base de cálculo do imposto de renda devido, que existe desde 1995.

Em conclusão, as empresas da maioria dos setores da economia pagam o JCP. Para os bancos, seu fim trará algumas consequências negativas, por conta de que as instituições financeiras têm a obrigação de continuar com as reservas de capitais pelo Banco Central, que é o regulador. Para os bancos, a indústria terá consequências.